Das Jahr 2024 bringt eine Reihe von Veränderungen mit sich, die sich auf deine Finanzen auswirken können. Ich möchte dir hier einen kurzen Überblick geben, damit Du Dich orientieren kannst.

Steuern, Pauschalen, Freibeträge

Der steuerfreie Grundbetrag steigt

Du zahlst Lohn- oder Einkommenssteuer ja nicht auf Dein komplettes Gehalt, sondern auf alles, was besagten Grundfreibetrag übersteigt. Wird dieser Betrag also angehoben, bedeutet das, dass ein größerer Teil Deines Jahreseinkommens steuerfrei bleibt und Du ein höheres Nettoeinkommen hast.

Im Detail erhöht sich die Schwelle, bis zu der Einkommen steuerfrei bleibt, für Alleinstehende von 10.908 Euro auf 11.784 Euro.

Verheiratete bekommen das Doppelte, also im Jahr 2024 einen gemeinsamen Grundfreibetrag von 23.568 Euro (vorher 21.816 Euro). Infolgedessen wird Dein Einkommen nur oberhalb dieser neuen Freibetragsgrenzen steuerlich belastet. Das Gesetz, das erst in 2025 in Kraft tritt, wird seine Wirkung rückwirkend zum 1. Januar 2024 entfalten und kommt allen Steuerpflichtigen zugute.

Steuersätze/grenzen werden angepasst

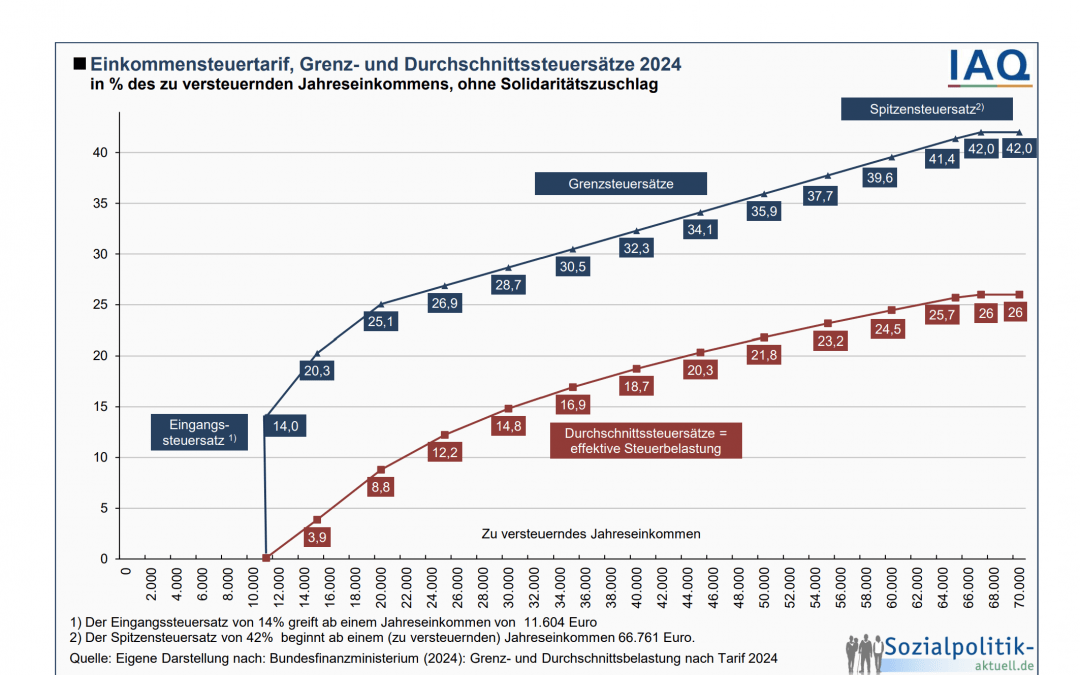

Die Idee hinter der Steuerprogression ist ja, niedrigere Gehälter wenig(er) und hohe Gehälter stärker zu belasten. In Anbetracht der gestiegen Lebenshaltungs- und Mietkosten hat man also nun auch an den Progressionsgrenzen, bzw. Steuersätzen zu Gunsten der kleineren und mittleren Einkommen etwas geschraubt. Soll heißen: Während Du in 2023 schon bei gut 62.810 Euro Bruttogehalt den Spitzensteuersatz von 42 % bezahlen musstest, so bezahlst Du in 2024 bei unverändertem Gehalt nur 39,6 %.

Grafik von www.sozialpolitik-aktuell.de,

Institut Arbeit und Qualifikation der Universität Duisburg-Essen

Um nun den Spitzensteuersatz von aktuell 42 Prozent bezahlen zu müssen, muss Dein zu versteuerndes Jahreseinkommen bei über 66.761 Euro liegen. Der maximale Steuersatz von 45 Prozent bleibt, wie er war und wird erst dann fällig, wenn dein jährliches zu versteuerndes Einkommen 277.826 Euro übersteigt.

Der Solidaritätszuschlag, kurz Soli, beläuft sich auch im Jahr 2024 weiterhin auf 5,5 Prozent der festgesetzten Einkommensteuer. Doch auch hier gibt es eine Erhöhung bei den Freibeträgen: Diese steigen von 17.543 Euro auf 18.130 Euro für Alleinstehende und auf 36.260 Euro (vorher 35.086 Euro) für gemeinsam veranlagte Paare.

Höherer Kinderfreibetrag

Positive Neuigkeiten gibt es auch für Eltern: der Kinderfreibetrag steigt dieses Jahr von bisher 3.012 Euro auf 3.306 Euro für jedes Kind und jeden Elternteil (gemeinsam veranlagte Eheleute setzen also 6.612,- € zusammen an, Unverheiratete jeweils 3.306,- € und Alleinerziehende zusätzlich zu ihrem Freibetrag noch 4.260,- € als Entlastungsbetrag (bei einem Kind, erhöht sich jeweils um 240,- € pro weiterem Kind)).

Zusätzlich zum generellen Kinderfreibetrag steht jedem Elternteil noch ein Kosten-Freibetrag von 1.464 Euro zu, der für die Betreuung, Erziehung oder Ausbildung des Kindes vorgesehen ist.

Am Kindergeld ändert sich aber nichts.

Vorabpauschale wird fällig

Im Januar sind wir (Anleger) mal wieder mit der Steuerpflicht auf Gewinne aus Fonds und ETFs konfrontiert. Wenn deine Fonds und ETFs innerhalb eines Jahres Profite generieren, werden im darauffolgenden Jahr Steuern auf Basis der sogenannten Vorabpauschale erhoben.

Den großen Erklär- und Grundsatzartikel dazu kannst Du hier nachlesen: -> https://www.finanzbildung.jetzt/neue-steuer-auf-fonds-und-etfs-ab-2018/

Diese Pauschale basiert auf dem Basiszinssatz, den das Finanzministerium jährlich neu festlegt, indem es die Renditen deutscher Staatsanleihen als Maßstab nimmt. In den letzten Jahren war die Vorabpauschale wegen des niedrigen Zinsniveaus gleich null, weshalb zu Beginn des Jahres keine Steuern anfielen, selbst wenn der ETF im Vorjahr Gewinne verbuchte. Mit den Zinserhöhungen der Europäischen Zentralbank (EZB) ab Sommer 2022 ändert sich das aber. Denn es stieg auch der Basiszins auf 2,55 Prozent für das Jahr 2023, was eine Erhöhung der Vorabpauschale nach sich zieht. Falls Deine Fonds also in 2023 gut gelaufen sind, dürfte in den ersten beiden Monaten in 2024 die Vorabpauschalen fällig werden.

Die Vorabpauschale definiert sich nicht als Steuer an sich, sondern als der Betrag, der als Basis für die Berechnung der Abgeltungsteuer dient. Von dieser Pauschale entrichtest du eine Abgeltungsteuer von 25 %. Diese Steuer, zusammen mit dem Solidaritätszuschlag und ggf. der Kirchensteuer, wird direkt durch deine Depotbank ermittelt und abgeführt. Du musst dich darum nicht selbst kümmern.

Wichtig ist jedoch, dass du deinen Freistellungsauftrag kontrollierst und sicherstellst, dass genügend Deckung auf dem Verrechnungskonto vorhanden ist, um die anfallenden Abgaben zu Beginn des Jahres zu begleichen.

Wichtige Neuerungen für Erwerbstätige

Sozialversicherungsbeiträge, gesetzliche Kranken- und Pflegeversicherung steigen

Eigentlich schon ein Dauerbrenner. Auch dieses Jahr steigen die Einkommens-Bemessungsgrenzen – für die Kranken- und Pflegeversicherung sind nun Gehälter bis zu 62.100,- € versicherungsbeitragspflichtig (vorher war ab 59.850,- € Schluss). Letztere steigen zudem auch wegen des Anstiegs des Prozentsatzes für den durchschnittlichen Zusatzbeitragssatz von 1,51 Prozent auf 1,7 Prozent. (Deine Krankenkasse dürfte Dich angeschrieben haben).

Bei der Renten- und Arbeitslosenversicherung liegt die Beitragsbemessungsgrenze, bis zu der Du einzahlen musst, bei 90.600,- € West / 89.400,- € Ost.

Erwerbsminderungsrente steigt

Ab Juli 2024 bekommen Personen, die aus gesundheitlichen Gründen nur noch eingeschränkt oder gar nicht mehr arbeiten können, eine höhere Erwerbsminderungsrente. Für Renten, die zwischen 2001 und Juni 2014 begonnen haben, erhöht sich die Summe um 7,5 Prozent im Vergleich zum Vorjahr. Diejenigen, die zwischen Juli 2014 und Dezember 2018 erstmals Leistungen bezogen, können eine Steigerung von 4,5 Prozent erwarten.

HINWEIS! Um diese Erhöhung zu erhalten, ist kein separater Antrag notwendig. Die Anpassung der Leistungen erfolgt automatisch.

Mindestlohn und Minijobgrenzen erhöhen sich!

Minijobber können ab diesem Jahr mehr verdienen, ohne Steuern und Sozialabgaben davon abziehen zu müssen: Sie freuen sich sicher über ganze 18 Euro mehr im Monat (538 Euro statt 520 Euro). (Der Sarkasmus ist Absicht.)

Der Mindestlohn steigt auf 12,41€ pro Stunde (das sind 0,41€ mehr als 2023).

Immobilien(Besitzer) betreffend:

Mehrwertsteuer auf Gas soll wieder steigen

Die Kosten für das Heizen werden erneut anziehen. Die von der Regierung aufgrund des Ukraine-Konfliktes eingeführten Preisobergrenzen für Gas, Fernwärme und Elektrizität waren bis Ende 2023 festgelegt – dies Phase endet jetzt, sodass hier wieder neu verhandelt wird. Außerdem soll die ermäßigte Mehrwertsteuer auf Erdgas ab März 2024 wieder von 7 % auf 19 % erhöht werden.

Heizungsgesetz tritt in Kraft

Das Gebäudeenergiegesetz (GEG), auch als Heizungsgesetz bekannt, sorgte im letzten Jahr für intensive Diskussionen. Jetzt ist es so weit. Ab Januar 2024 werden die neuen Bestimmungen wirksam. Diese besagen, dass bei der Installation neuer Heizsysteme der Wechsel (oder zumindest die 65%ige Einbeziehung) auf erneuerbaren Energien obligatorisch wird. Allerdings wird auch hier nicht ganz so heiß gegessen, wie gekocht: Es gibt Übergangsfristen, Sonderregelungen, Ausnahmen und allerlei Unverständliches – es empfiehlt sich sehr, vor irgendeiner Aktivität in diese Richtung mit dem*r örtlichen Schornsteinfeger*in (ja, der/die ist auch zuständig) und dem vertrauenswürdigen (ja, ich weiß, das ist eine weitere Herausforderung) Heizungsunternehmen, bzw. einem*r Energieberater*in zu sprechen

Zinsanstieg dürfte sich verlangsamen

Nach einer langen Phase absolut kleiner Zinserträge auf Spareinlagen sind Tages- und Festgeldanlagen wieder attraktiver geworden. Finanzfachleute (ich auch) prognostizieren jedoch, dass sich das Zinswachstum 2024 wieder abschwächen, wenn nicht sogar zurücklaufen wird. Trotzdem könnten festverzinsliche Anlagen weiterhin lohnende Erträge bringen. Siehe auch mein Artikel über die jetzt noch interessanten Festgeldtreppen -> https://www.finanzbildung.jetzt/wie-du-eine-festgeldtreppe-richtig-baust/

Fazit

Das Jahr 2024 bringt eine Vielzahl von Veränderungen mit sich, die deine Finanzen beeinflussen können. Es ist ratsam, sich über die aktuellen Entwicklungen in Bezug auf Zinsen, Steuern und Sozialbeiträge zu informieren, um deine finanzielle Situation besser einschätzen zu können. Denke daran, dass diese Informationen allgemeiner Natur sind und es ratsam sein kann, professionellen Rat (zum Beispiel bei mir) einzuholen, um deine individuelle Situation zu berücksichtigen.